Общий объем выданных кредитов составил 6,37 трлн рублей или 6,2% ВВП страны, подсчитали эксперты компании «Метриум». Тем не менее, преимуществами подешевевшей ипотеки успели воспользоваться в основном жители богатых регионов, а рост ставок уже отразился на динамике рынка.

В 2018 году в России выдали рекордное количество ипотечных кредитов за всю историю – 1,48 млн единиц на общую сумму 3 трлн рублей. Побит последний рекорд по этим показателям, зафиксированный в 2014 году. В сентябре и октябре был достигнут исторический минимум по размеру средней ставки по выданным жилищным кредитам, который составил 9,41% годовых. Однако во второй половине 2018 году ситуация резко изменилась и кредит начал дорожать, что успело отразиться на динамике выдачи ипотеки.

Итоги 2018 года на рынке ипотеки в России

| Показатели | 2014 | 2017 | 2018 | Изменение к 2017 году | Изменение к 2014 году |

| Количество кредитов, млн ед. | 1,01 | 1,09 | 1,48 | 36% | 47% |

| Объем выдачи, млн руб. | 1,80 | 2,03 | 3,02 | 49% | 68% |

| Средневзвешенная ставка, % | 13,17 | 9,79 | 9,66 | -0,13 | -3,51 |

| Средняя сумма кредита, млн руб. | 1,73 | 1,86 | 2,04 | 0,18 | 0,31 |

| Средний срок кредитования, лет | 14,8 | 15,6 | 16,7 | 1,1 | 1,9 |

Ипотека замедляет рост

Во второй половине 2018 года системообразующие банки ипотечной отрасли повысили базовые ставки по ипотеке с 9-9,5% до 10-10,5%. Столь резкий разворот в кредитной политике на средневзвешенные ставки по выданной ипотеке поначалу не повлиял, отмечают аналитики «Метриум». Однако в ноябре этот показатель возрос с 9,41% до 9,52%, а в декабре – до 9,66%.

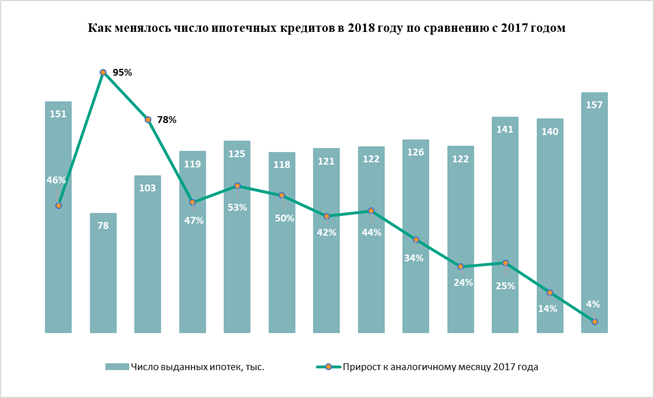

Между тем прирост числа новых заемщиков замедлился практически сразу. С января по июнь каждый месяц количество выданных ипотечных кредитов увеличивалось в среднем на 59% по сравнению аналогичным периодом прошлого года. В августе в годовом выражении было выдано на 34% больше кредитов, чем в августе 2017 года, и к концу года темпы роста рынка продолжали снижаться. В декабре 2018 года число выданных ипотек превысило показатели декабря 2017 года всего на 4%.

Источник: «Метриум» по данным ЦБ РФ

В этот период снижался и темп прироста объема кредитования, отмечают в «Метриум». С января по июнь в среднем каждый месяц в России выдавали на 72% больше заемных средств, чем в аналогичный месяц 2017 года. Во втором полугодии этот темп снизился до 39%, а в декабре достиг минимального значения – годовой прирост составил всего 17% (340 млрд рублей).

«Повышение ипотечных ставок закономерно повлияло на активность заемщиков, но в столице высокие темпы прироста рынка жилищного займа все же сохраняются, – говорит Мария Литинецкая, управляющий партнер «Метриум» (участник партнерской сети CBRE). – Так, в декабре 2018 года в Москве было выдано на 30% больше кредитов, чем в декабре 2017. Полагаю можно сделать следующий вывод: на некоторых локальных рынках жилья ипотечный спрос ожидает более «мягкая посадка», чем на других. В Москве, где уровень доходов населения и в целом популярность ипотеки выше, высокий спрос на жилье в кредит сохранится, как минимум, в первой половине 2019 года. В других регионах, скорее всего уже с января будет наблюдаться быстрый «откат» к показателям кредитования 2016-2017 гг.».

40% кредитов выдано в 10 регионах

По подсчетам аналитиков «Метриум», 40% всех жилищных кредитов было выдано в 10 регионах России, лидирующих по число и объему ипотеки. Это Москва (88 тыс. ипотек), Московская область (82 тыс.), Санкт-Петербург (74 тыс.), Тюменская область (63 тыс.), Татарстан (56 тыс.), Башкортостан (54 тыс.), Свердловская область (51 тыс.), Краснодарский край (44 тыс.), Челябинская область (43 тыс.), Новосибирская область (37 тыс.). В денежном выражении в этих регионах россияне заняли в 2018 году 1,48 трлн рублей – 49% всех выданных в России ипотечных средств.

В 2018 году в топ-10 регионов-лидеров ипотечного рынка преимущественно вошли те же субъекты РФ, что и в 2017 году. Поменялись местами Краснодарский край и Челябинская область: Кубань поднялась на седьмую позицию, а Челябинск опустился на восьмую строчку. Десятое место заняла Новосибирская область, а Красноярский край выбыл из топ-10 крупнейших локальных рынков ипотеки в России.

Аналитики «Метриум» отмечают, что в этих регионах рынок ипотеки вырос заметнее, чем в других. Количество ипотечных сделок здесь увеличилось на 37%, а объем выданных кредитов – на 51%, тогда как в прочих субъектах РФ – на 34% и 47% соответственно.

«Платежеспособный спрос на жилье концентрируется в наиболее крупных и благополучных с экономической сточки зрения регионах, – отмечает Лариса Швецова, генеральный директор компании ООО «Ривер Парк». – В таких локациях есть достаточно широкая прослойка «среднего» класса, который и является основным потребителем ипотеки. Вместе с тем следует отметить, что разрыв в динамике роста между лидирующими регионам и другими субъектами РФ нельзя назвать большим. Это значит, что и в менее благополучных регионах есть потенциал для роста жилищного рынка при условии снижения ставок по кредитам».

Источник: «Метриум» по данным ЦБ РФ

Доля новостроек в ипотеке снижается

Чем ниже ставки по ипотеке, тем ниже спрос заемщиков на строящееся жилье, выяснили аналитики «Метриум». Повышение доступности ипотеки ведет к переориентации спроса на готовое жилье. В декабре 2018 года доля ипотечных кредитов, выданных для вложений в долевое строительство, достигла минимума за последние три года – 23%. Снижение средних ипотечных ставок коррелирует с уменьшением доли ипотечных сделок со строящимся жильем. В среднем в 2018 году она составила 25%, тогда как в 2017 году – 29%, а в 2016 году – 36%.

Источник: «Метриум» по данным ЦБ РФ

Тем не менее ипотечный спрос на строящееся жилье заметно различается в зависимости от региона, отмечают эксперты «Метриум». Так, в Санкт-Петербурге 44% всех выданных кредитов направлены в долевое строительство, в Москве – 40%, а в Московской области – 30%. Впрочем, есть среди топовых по объемам выдачи ипотеки регионов и те, где заемщики сравнительно редко вкладываются в строящееся жилье: в Татарстане – 20%, в Тюменской области – 23%, Новосибирской области и в Башкирии – 24%.

В целом по России в 2018 году было выдано 368 тыс. ипотечных кредитов под договоры участия в долевом строительстве на общую сумму 871 млрд рублей. По сравнению с 2017 годом количество кредитов увеличилось на 18%, а их объем – на 32%. Между тем число кредитов на готовое жилье возросло на 42%, а их объем – на 57%.

«Нужно понимать, что невысокая доля ипотечных сделок со строящимся жильем может быть обусловлена и относительно низким предложением новостроек в конкретном регионе, – комментирует Кирилл Игнахин, генеральный директор Level Group. – Если местный рынок монополизирован, то нового жилья может быть немного, соответственно, и количество сделок с ним, в том числе и ипотечных, невелико. В Москве ситуация иная. Здесь работают свыше 150 компаний, а объем предложения превышает примерно в 2,5 раза спрос. Поэтому цены на строящееся жилье здесь на 20-30% ниже, по сравнению с готовыми и вторичными объектами, что и делает популярной ипотеку на строящееся жилье в столице».

Растет доля ипотеки на рынке новостроек Москвы

Порядка 6% всех ипотечных кредитов (или 13% от суммарного объема) в России были выданы в Москве. По сравнению с 2017 годом ипотечный рынок в столице возрос на 51%. В 2018 году наблюдался рост доли ипотечных сделок в структуре продаж строящихся жилых комплексов крупнейших сегментов рынка. Так, в массовом сегменте столичных новостроек доля ипотечных сделок в 2018 году повысилась с 49% до 54%. В еще большей степени данный показатель возрос в бизнес-классе. Если в конце 2017 года только 33% сделок заключались с привлечением ипотечных средств, то в конце 2018 года – уже 40%. Доля ипотечных кредитов снизилась только в новостройках премиум-класса с 26% до 23%.

«Повышение доли ипотечных сделок с новостройками бизнес-класса – это новая тенденция для рынка, – говорит Наталья Козлова, коммерческий директор Tekta Group. – В докризисный период в этом сегменте ипотеку привлекали не больше 15-20% клиентов. Снижение ставок и первоначального взноса, а также упрощение процедуры получения кредита повысили востребованность ипотеки среди клиентов. Отмечу, что подавляющее большинство таких покупателей погашают кредит в сжатые сроки».

«Прошлый год для участников рынка ипотеки был годом надежд и разочарований, – резюмирует Мария Литинецкая, управляющий партнер «Метриум» (участник партнерской сети CBRE). – В первом полугодии года всерьез обсуждались перспективы снижения ставок по жилищным кредитам до 8%, была запущена программа льготной ипотеки для многодетных семей, предполагающая ставку 6% годовых, а в мае президент издал указ о поэтапном сокращении стоимости кредита в ближайшие пять лет. Однако во второй половине года доступность ипотеки начала снижаться. Базовые ставки крупнейших банков достигли 10-10,5%, что сопоставимо со средними ставками по кредитам, выданным в августе-сентябре 2017 года. Тогда было заключено на 28% меньше сделок, чем в августе-сентябре 2018 года при ставках 9,4%. Таким образом в ближайший год спрос на ипотеку может сократиться примерно на треть. Безусловно, это негативно скажется на рынке жилья и его участниках».

ипотека, недвижимость